Tỷ suất lợi nhuận của ngân hàng là thông tin tài chính đặc biệt thu hút. Trong bài viết này, chúng ta hãy cùng tìm hiểu về khái niệm tỷ suất lợi nhuận ngân hàng nhé. Bạn sẽ có thêm nhiều thông tin thú vị trong lĩnh vực tài chính với khái niệm này đấy.

Tỷ suất lợi nhuận của ngân hàng là gì?

Khái niệm

Hiểu đơn giản, tỷ suất lợi nhuận chính là tỷ lệ phần trăm giữa lợi nhuận mà ngân hàng đó thu được trong 1 năm khi so sánh với vốn tự có của ngân hàng. Trong cạnh tranh kinh tế, tỷ suất lợi nhuận cũng ngang bằng với tỷ suất lợi nhuận bình quân.

Khái niệm này có ý nghĩa đặc biệt quan trọng trong kinh tế

Khái niệm này có ý nghĩa đặc biệt quan trọng trong kinh tếKhái niệm tỷ suất lợi nhuận đặc biệt được trú trọng trong lĩnh vực tài chính. Nó thường được những nhà đầu tư, người vay, người gửi ngân hàng quan tâm khi lựa chọn một ngân hàng làm đối tác.

>>> Xem thêm: Phong thủy nhà bếp – 6 nguyên tắc bài trí quan trọng bạn nên ghi nhớ.

Tỷ suất ngân hàng có ý nghĩa như thế nào?

Tỷ suất lợi nhuận của bất kỳ ngân hàng nào đều mang ý nghĩa rất lớn. Đây là một tỷ số tài chính đặc biệt quan trọng được giới kinh tế chú trọng.

Thông thường, nó được dùng để theo dõi tình hình sinh lợi của những ngân hàng cổ phần. Đồng thời, con số này cũng dễ dàng phản ánh được quan hệ giữa lợi nhuận dòng dành cho cổ đông và doanh thu của ngân hàng đó.

Khái niệm này có một phần vai trò trong đánh giá hoạt động của các ngân hàng

Khái niệm này có một phần vai trò trong đánh giá hoạt động của các ngân hàngĐể xem xét tỷ suất một cách đơn giản, người ta dựa vào những yếu tố sau:

- Tỷ suất mang giá trị dương: Công ty làm ăn có lãi.

- Tỷ suất âm: Ngân hàng làm ăn thua lỗ.

Tuy nhiên, bạn nên chú ý là tỷ suất ngân hàng còn phụ thuộc vào nhiều yếu tố khác nhau. Chính vì vậy, trong những trường hợp hợp đặc biệt cách xem xét này sẽ được điều chỉnh.

Mặt khác, tỷ suất và vòng quay của tài sản thường có xu hướng ngược nhau. Do đó, việc phân tích tài chính thường được thực hiện bởi các chuyên gia. Nếu không, rất khó để đánh giá cụ thể công việc làm ăn của các ngân hàng trong từng thời điểm.

>>> Xem thêm: Floria Novia – Dự án sở hữu những giá trị vượt trội trong thời gian này.

Những thông tin thú vị về tỷ suất lợi nhuận của ngân hàng mà bạn nên biết

Ký hiệu của tỷ suất lợi nhuận là gì?

Trong thực tế, nó được ký hiệu là ROA. Bạn có thể dễ dàng bắt gặp khái niệm này trên các tài liệu tài chính của ngân hàng. Chỉ số sẽ giúp bạn tính được lợi nhuận ròng công ty đạt được từ một đồng đầu tư vào tài sản, dịch vụ kinh doanh của ngân hàng.

Tỷ suất được tính theo những công thức cụ thể

Tỷ suất được tính theo những công thức cụ thểCông thức tính cụ thể như sau:

ROA = Lợi nhuận ròng/ tài sản có bình quân x 100%.

Tỷ suất ngân hàng được xem là một thước đo đặc biệt xác thực để tính toán hiệu quả của việc đầu tư. Chính vì vậy, các ngân hàng, doanh nghiệp đều đặc biệt quan tâm tới chỉ số này.

ROA có phải ROE

Ngoài khái niệm tỷ suất lợi nhuận, nhiều người còn chú ý tới khái niệm ROE. Vậy ROE có giống ROA hay không?

ROE vốn là chỉ số lợi nhuận. Nó cho biết lợi nhuận ròng công ty đạt được sau khi đầu tư bằng 1 đồng là bao nhiêu. Đây cũng chính là khái niệm quan trọng để đánh giá hoạt động của ngân hàng.

Công thức tính ROE cụ thể như sau:

ROE = Lợi nhuận ròng/ vốn chủ sở hữu bình quân x 100%

Chỉ tiêu này thể hiện được hiệu quả của vốn chủ sở hữu. Nó giúp người xem, người đánh giá biết một đơn vị tiền tệ vốn chủ sở hữu bỏ ra tạo được bao nhiêu đơn vị lợi nhuận ròng.

Chính vì vậy, ROE cao là mục tiêu tìm kiếm của bất kỳ người sở hữu, đơn vị ngân hàng nào. Đây cũng là mục tiêu mà những người làm ngân hàng nỗ lực không ngừng để đạt được/

ROA và ROE tác động thế nào đến lãi suất ngân hàng?

Các chỉ tiêu ROA, ROE đều được trú trọng. Các nhà quản trị, đơn vị đầu tư sẽ xem đây là những yếu tố quan trọng giúp đánh giá hiệu quả trong hoạt động kinh doanh cũng như khả năng có lãi suất ngân hàng cao.

ROA, ROE tác động rất nhiều tới lãi suất ngân hàng

ROA, ROE tác động rất nhiều tới lãi suất ngân hàngChỉ số ROA, ROE tốt đồng nghĩa với cách làm ăn của ngân hàng hiệu quả. Khi đó, lãi tiết kiệm, lãi suất vay vốn đều nằm trong diện có tiềm năng. Khi đó, khả năng mở rộng quy mô hoạt động của ngân hàng sẽ tăng lên rất nhiều so với đối thủ.

Theo chuẩn mực đánh giá năng lực, các chỉ tiêu ROA, ROE đều cần được xem xét kỹ luỡng. Các nhà đầu tư sử dụng để xem xét khả năng sinh lời. Hai chỉ số này được xem là tốt trong những khung sau:

- ROA lớn hơn hoặc bằng 1%.

- ROE Lớn hơn hoặc bằng 12 đến 15% tùy từng ngân hàng cũng như quy mô hoạt động.

Thực trạng tỷ suất lợi nhuận của các ngân hàng ở thời điểm này ra sao?

Hiện tại, ROA bình quân của các ngân hàng cho thấy hiệu quả kinh doanh có xu hướng giảm nhẹ từ đầu năm đến nay. Điều này cũng dễ hiểu khi dịch Covid 19 hoành hành khiến mọi ngành nghề đều bị ảnh hưởng nặng nề.

Tuy nhiên, điều này không thực sự đáng lo ngại. So với tình hình chung của thế giới, hoạt động của các ngân hàng Việt Nam vẫn tốt hơn.

Hoạt động của những ngân hàng lớn đang có dấu hiệu chững lại

Hoạt động của những ngân hàng lớn đang có dấu hiệu chững lạiNguyên nhân là do nước ta kiểm soát dịch khá tốt. Cùng với đó chính là những chính sách hiệu quả trong việc phục hồi kinh tế của nhà nước trong thời gian qua.

Theo những dự đoán của các chuyên gia, sang đầu năm 2021, tình hình sẽ khởi sắc hơn. Tuy nhiên, các ngân hàng và nhà đầu tư cũng cần cẩn trọng. Từ đó, đảm bảo hoạt động một cách hiệu quả nhất trong thời điểm khó khăn này.

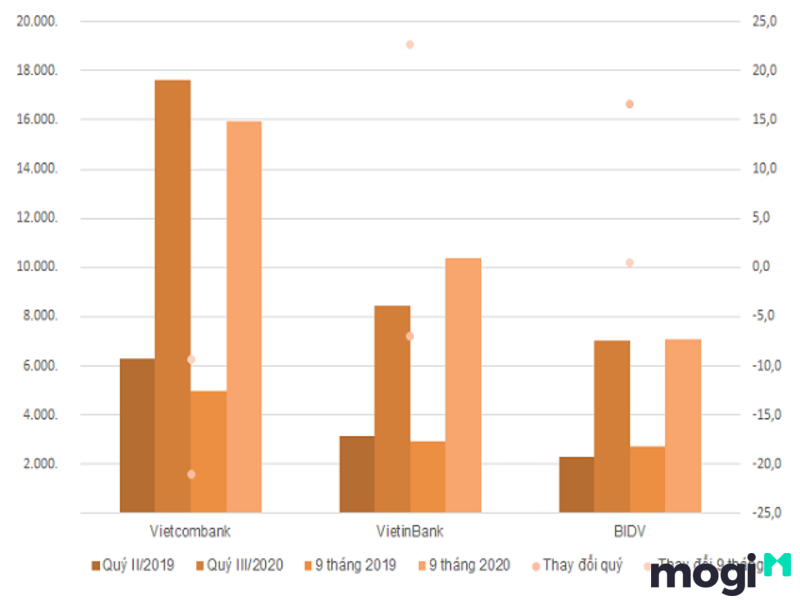

Biến động kết quả của 3 ngân hàng lớn tại nước ta hiện giờ ra sao?

Vietinbank,, Vietcombank, BIDV là những ngân hàng lớn. Tốc độ tăng trưởng dư nợ cũng như tỷ suất hoạt động của 3 ngân hàng này ra sao.

Những thống kê đáng chú ý trong thời gian này

Riêng trong quý III của năm 2020, lợi nhuận trước Thuế của 3 ngân hàng này thấp hơn 10% so với những thống kê cùng kỳ của năm trước. SỰ suy giảm chủ yếu bắt nguồn từ Vietcombank và Vietinbank với con số là 7% và 21%.

Nợ xấu của các ngân hàng tăng lên chính là điều khiến nhiều người lo lắng

Nợ xấu của các ngân hàng tăng lên chính là điều khiến nhiều người lo lắngRiêng với ngân hàng BIDV, lợi nhuận vẫn tăng trong tình hình các hoạt động kinh doanh khác đang chững lại. Con số ở đây là 16% với tổng số lợi nhuận là 2.703 tỷ đồng.

Nợ xấu của 3 ngân hàng lớn tại Việt Nam

Ngoài tỷ suất lợi nhuận, nợ xấu của các ngân hàng cũng là con số đáng chú ý. Tính tới cuối tháng 9, nợ xấu của BIDV, Vietinbank và Vietcombank tăng tới 34% so với cùng kỳ năm ngoái. Điều đó tương đương nợ xấu đã tăng tới 12.300 tỷ đồng.

Trong số đó, đáng chú ý nhất là biến động nợ xấu của Vietinbank. Con số nợ tăng lên tới 7.724 tỷ đồng, cao hơn tới 66% so với hồi đầu năm. Riêng trong quý III của năm 2020, nợ xấu của ngân hàng tăng tới hơn 2.000 tỷ đồng. Như vậy, tổng số nợ xấu của ngân hàng hiện đã là 17.949 tỷ đồng.

Hướng đi để thay đổi tỷ suất của các ngân hàng

Hiện tại, các ngân hàng đang nỗ lực để thay đổi tình hình. Theo đó, việc miễn giảm lãi, cơ cấu nợ cho khách hàng đã được thực hiện triệt để.

Các ngân hàng đã có hướng đi nhất định để thay đổi tỷ suất

Các ngân hàng đã có hướng đi nhất định để thay đổi tỷ suấtĐồng thời, các gói vay ưu đãi với mức lãi suất hỗ trợ cũng được tung ra. Đây là hoạt động giúp cân bằng và ổn định nền kinh tế. Tuy nhiên, chúng tác động xấu tới lợi nhuận của ngân hàng trong thời điểm tín dụng tăng chậm như hiện nay.

Lời kết

Như vậy, bạn đã có được những thông tin cần thiết về tỷ suất ngân hàng. Nếu còn bất kỳ điều gì băn khoăn hãy liên hệ ngay với Mogi.vn để được tư vấn và hỗ trợ nhé. Chúng tôi sẽ cung cấp cho bạn những thông tin cần thiết đấy.

Lan nguyễn – Content Writer

>>> Xem thêm:

.png)